29.08.2022 | 05:00

BP, Occidential Petroleum, Saturn Oil + Gas, Shell: Warum investiert Warren Buffett wohl in Erdöl?

Warren Buffett ist CEO von Berkshire Hathaway und kann laut Bloomberg’s Billionaires Index aktuell auf ein Vermögen von 101 Mrd. USD blicken. Damit rangiert der Investor auf Platz 6 der weltweiten Übersicht. Im Fall von Buffett bedeutet diese Position als Investor, dass er in Summe ein besonders gutes Gespür für lukrative Investments hatte. Zu seinen aktuellen Engagements zählt der Ölproduzent Occidential Petroleum. Aber Buffett ist nicht allein, denn auch ein weiterer US-Amerikaner aus der Top-25 Weltrangliste erweiterte jüngst sein finanzielles Engagement bei einem wachsendem Erdölunternehmen aus Kanada: Saturn Oil & Gas. Die Erfolgreichen wissen sicherlich warum.

Lesezeit: ca. 4 Min.

|

Autor:

Mario Hose

ISIN:

Saturn Oil + Gas Inc. | CA80412L8832 , OCCIDENTAL PET. DL-_20 | US6745991058 , BP PLC DL-_25 | GB0007980591 , Shell PLC | GB00BP6MXD84

Inhaltsverzeichnis:

Der Autor

Mario Hose

In Hannover geboren und aufgewachsen, verfolgt der Niedersachse die gesellschaftliche und wirtschaftliche Entwicklung rund um den Globus. Als leidenschaftlicher Unternehmer und Kolumnist erklärt und vergleicht er die verschiedensten Geschäftsmodelle sowie Märkte für interessierte Börsianer.

Tag-Cloud

Aktien-Cloud

Rohöl ist unersetzlich

Der Markt für Rohöl rangiert wertmäßig weltweit bei den Rohstoffen an der Spitze. Ohne das schwarze Gold läuft nichts. Im Jahr 2021 lag der globale Anteil von fossilen Energien bei 82%, was ein leichter Rückgang gegenüber 83% in 2019 und 85% in 2016 ist. Diese relativen Zahlen geben allerdings nur wenig Rückschlüsse auf die totalen Zahlen. In diesem Zusammenhang lohnt es sich zum Beispiel bei Erdöl die Details genauer anzuschauen. Im Jahr 2019 wurde weltweit pro Tag im Durchschnitt 94,9 Mio. Barrel gefördert. In 2021 ist dieser Wert auf 89,9 Mio. Barrel zurückgefallen, aber zehn Jahre zuvor lag die Menge noch bei 84 Mio. Barrel pro Tag.

Preisniveau legt zu

In 2021 lag der Preis für pro Barrel Rohöl bei 70,91 USD, das entspricht dem zweithöchsten Niveau seit 2015. Der Konsum von Rohöl ist in 2021 gegenüber 2020 um 5,3 Mio. Barrel pro Tag gestiegen, aber lag dennoch 3,7 Mio. Barrel pro Tag unter der Nachfrage in 2019. Als Hauptgrund für diesen niedrigen Wert war die Planungsunsicherheit der Flugbranche in 2021. Die globale Erdöl Produktion ist zwar in 2021 um 1,4 Mio. Barrel pro Tag gestiegen, aber zu rund 75% wurde dieses Wachstum aus OPEC+ Ländern generiert.

Droht ein Engpass?

Von Relevanz sind zudem die Kapazitäten der Raffinerien, denn diese sind erstmalig seit 30 Jahren gefallen - im Durchschnitt von 0,5 Mio. Barrel pro Tag, was im Wesentlichen auf den Rückgang innerhalb der OECD mit 1,1 Mio. Barrel pro Tag zurückzuführen ist. Die Raffinerie Kapazitäten sind innerhalb der OECD mittlerweile so niedrig wie zuletzt im Jahr 1998.

China's Fertigung entlastet andere Länder

Das Angebot von Primär Energien aus Erdöl, Erdgas, Kohle, Kernenergie, Wasserkraft und Erneuerbare Energie ist im Jahr 2021 im Vergleich zu 2019 um 8 Exajoule auf 595,15 Exajoules gestiegen. 1 Exajoule entspricht 1 Trillion Joules. Besonders stark ist der Verbrauch von Energien in China gestiegen. Im Vergleich zu 2019 stieg die Nachfrage um rund 13 Exajoules auf 158 Exajoules - was mittlerweile mehr als ein Viertel des weltweiten Bedarfes darstellt.

EU-Verbrauch fast unverändert

In der Europäischen Union setzte sich der Energieverbrauch im Jahr 2021 in Exajoules wie folgt zusammen: Öl: 21,32, Erdgas: 14,28, Kohle: 6,74, Kernenergie: 6,62, Wasserkraft 3,24 und Erneuerbare 7,92 - insgesamt 60,11 Exajoules. In 2019 lag dieser Wert noch bei 61,77 Joules. Während sich dieser Wert in der EU in den vergangenen 10 Jahren seitwärts bewegte, legte der Verbrauch im Reich der Mitte um fast 40% zu.

Abhängigkeit der EU ist offensichtlich

Vor diesem Hintergrund ist der Herkunft des Rohöls von Bedeutung, denn in der EU wurden von BP, Shell und anderen in 2021 im Schnitt nur noch 366.000 Barrel pro Tag gefördert. Zehn Jahre zuvor lag dieser Wert noch bei 600.000 Barrel pro Tag, was im weltweiten Vergleich nicht viel ist, aber die Tendenz ist eindeutig. Die OPEC-Mitgliedsländer haben in 2021 insgesamt 31,7 Mio. Barrel pro Tag geliefert und aus dem Rest der Welt kamen 58,1 Mio. Barrel pro Tag.

Kanada gewinnt an Bedeutung

Spannend ist die Entwicklung des Ölsektors in Kanada. Das Land hat in 2021 rund 5,4 Mio. Barrel pro Tag gefördert und hatte einen Anteil von 6,0% an der weltweiten Produktion. Zehn Jahr zuvor lag die tägliche Förderrate noch bei 3,5 Mio. Barrel. Die Bedeutung nimmt zu und somit kann dieser alternative Zugang in Kanada im Vergleich zu Ländern mit geringeren Umwelt- und Sozial-Standards weiter ausgebaut werden. Sicherlich einer von vielen Gründen, warum Warren Buffett und andere erfolgreiche Unternehmer den Energiesektor in Nordamerika unterstützen.

Produzent mit Nachholpotenzial

Im Vergleich zur nationalen Peergroup sticht Saturn Oil & Gas aus Calgary hervor. Das Unternehmen wurde von einem der reichsten US-Amerikaner mit insgesamt fast 300 Mio. CAD kreditfinanziert, um mehrere strategische Übernahmen von Förderungen erfolgreich abzuschließen. Bis zum 3. Quartal 2024, also in zwei Jahren, plant das Unternehmen schuldenfrei zu sein. Dieser Plan sollte gelingen, da 50% des Cashflows in die Abzahlung der Kredite fließt. Während im ersten Quartal 2022 die durchschnittliche Förderung noch bei 7.499 Barrel pro Tag lag, wird für 2023 ein Schnitt von 13.400 Barrel angestrebt.

Analysten empfehlen Aktie zum Kauf

Saturn Oil & Gas hat in 2022 zwei Eigenkapitalmaßnahmen durchgeführt, die zwar dazu führten, dass der operative Erfolg umgehend sichtbar wurde, allerdings hat die etwaige Verdopplung der Aktienanzahl für eine gewisse temporäre Trägheit gesorgt, die nun in Momentum zu münden scheint. Namhafte kanadische Brokerhäuser wie Beacon, Canaccord, Echelon, Eight Capital und Velocity haben bereits Kaufempfehlungen und Kursziele von mindestens 7,00 CAD pro Aktie veröffentlicht. Am Freitag ging die Aktie in Kanada beim Stand von 2,72 CAD ins Wochenende.

Im Vergleich deutliches Aufholpotenzial

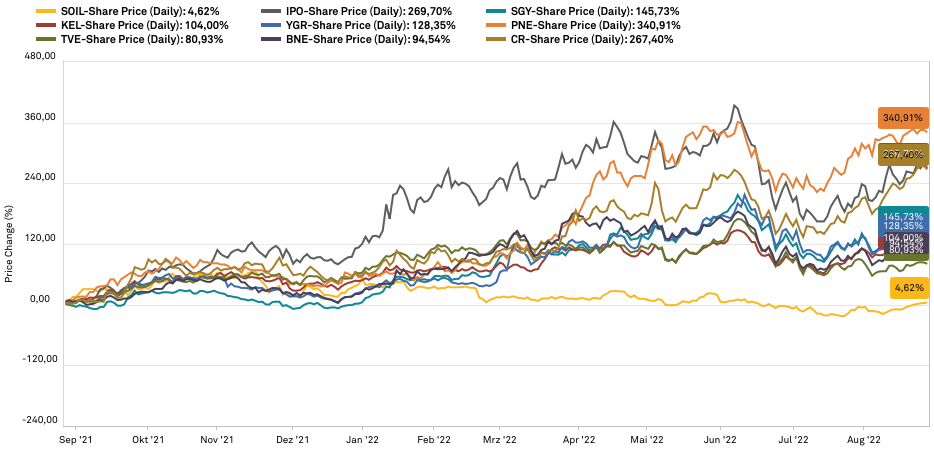

Im Jahresvergleich kann Saturn, das Börsenkürzel am Heimatmarkt lautet ‚SOIL‘, lediglich um 4,6% zulegen. Schwächster Wettbewerber ist mit einer Performance von 80,9% das Unternehmen Tamarack Valley Energy. Spitzenreiter mit über 340% Kursperformance ist Pine Cliff Energy. Tritt bei Saturn das konservativste Kursziel von 7,00 CAD ein, dann bedeutet dies immerhin ein Anstieg von über 150%. Im Rahmen der bevorstehenden Hauptversammlung kandidiert der erfolgreiche deutsche Öl-Unternehmer Dr. Thomas Gutschlag für das Board of Directors. Die Deutsche Rohstoff AG konnte unter seiner Leitung von Sommer 2021 bis 2022 den Unternehmenswert mehr als verdoppeln. Nun ist Dr. Gutschlag Vorsitzender des Aufsichtsrates und kann seine Expertise auch bei den Kanadiern einbringen. Vor dem Hintergrund, dass Saturn laut Unternehmenspräsentation für 2023 ein EBITDA von 252 Mio. CAD erwartet und am Freitag lediglich mit einer Marktkapitalisierung von 162 Mio. CAD bewertet wurde, macht die Aktie attraktiv.

Quelle: S&P Capital IQ Pro

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf zukunftsbilanzen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.