19.04.2022 | 05:30

BASF, Bayer, Deutsche Bank oder die Aktien der zweiten Reihe - NEL ASA und Co?

Im Einkauf liegt bekanntlich der Gewinn und in diesem Zusammenhang stellen sich Investoren fortlaufend die Frage, ob eine Aktie günstig ist und wie viel Potenzial noch in einem Preisanstieg steckt. Die erste Reihe im DAX schwingt oft mit dem allgemeinen globalen Markt mit, weil z.B. ETFs und andere Indexprodukte ein- und aussteigen. Diese Liquidität hat zwar Vorteile, aber richtig große Sprünge sind in der Königsklasse i.d.R. seltener zu erwarten. Wer sich nach dem großen Glück sehnt, muss sich auf die Suche machen und Geduld mitbringen. Ein Überblick für Ideen.

Lesezeit: ca. 3 Min.

|

Autor:

Mario Hose

ISIN:

BASF SE NA O.N. | DE000BASF111 , BAYER AG NA O.N. | DE000BAY0017 , DEUTSCHE BANK AG NA O.N. | DE0005140008 , NEL ASA NK-_20 | NO0010081235

Inhaltsverzeichnis:

Der Autor

Mario Hose

In Hannover geboren und aufgewachsen, verfolgt der Niedersachse die gesellschaftliche und wirtschaftliche Entwicklung rund um den Globus. Als leidenschaftlicher Unternehmer und Kolumnist erklärt und vergleicht er die verschiedensten Geschäftsmodelle sowie Märkte für interessierte Börsianer.

Tag-Cloud

Aktien-Cloud

Kein Ersatz für Erdöl

Die Weltwirtschaft hängt am Erdöl, daran können auch momentan die Innovationen aus dem Wasserstoff-Sektor von z.B. NEL ASA nichts ändern. Die Nervosität am Markt macht es deutlich. Der Abstand zur Marke von 100 USD pro Barrel für die Sorten Brent und WTI wird mit den möglicherweise bevorstehenden Energiesanktion der EU gegen Russland zunehmend größer. Zudem sorgen Lieferprobleme in Libyen für Herausforderungen bei der Versorgung des Marktes.

Der Markt für fossile Energieträger wurde in den vergangenen Jahren regelrecht verpönt und für den Klimawandel verantwortlich gemacht. Im Einklang mit diesem Trend wurden Investitionen in diesem Sektor in Europa und Nordamerika von den namhaften Konzernen zurückgefahren. JPMorgan hat in einer Einschätzung ein Investitionsdefizit bis zum Jahr 2030 von 600 Mrd. USD ermittelt und das war noch vor der neuen Situation mit dem Exporteur Russland. Mit anderen Worten, die Abhängigkeit von den OPEC-Staaten wurde deutlich erhöht. Der Abschied von Erdgas und -öl ist ein Übergang, der wahrscheinlich noch mehrere Jahrzehnte dauern wird und weil es an Alternativen mangelt, ist der Gedanke eines zeitnahen Umstiegs pure Illusion.

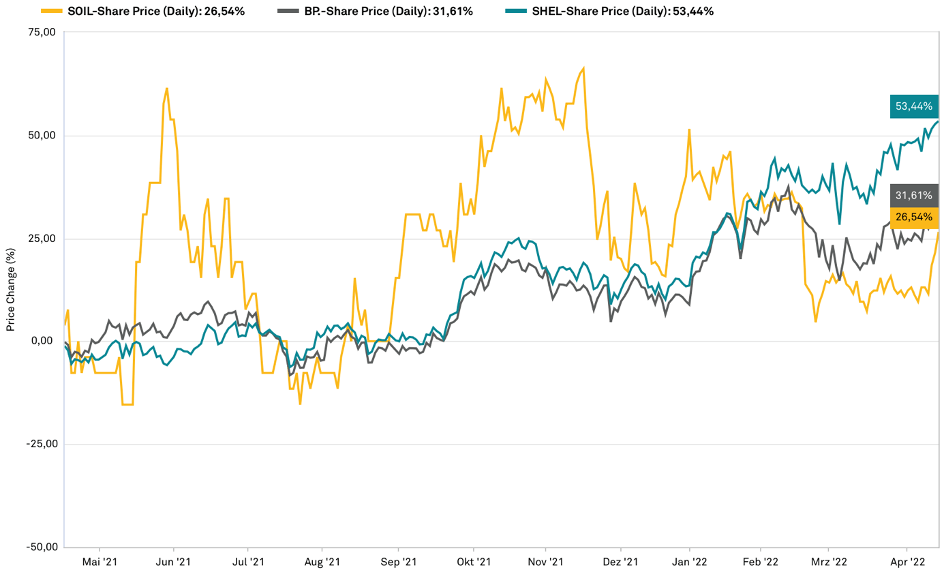

Die Aktien von BP (BP.) und Shell (SHEL) stehen bei den Investoren im Zusammenhang mit Rohöl sicherlich weit oben auf der Watchlist. Als Alternative dazu gibt es aber auch ein Wachstumsunternehmen, wie Saturn Oil & Gas (SOIL) aus Kanada, das laut Analysten enormes Potenzial vorweisen kann. So veröffentlichte Beacon Securities kürzlich eine Kaufempfehlung mit einem Kursziel von 8,50 CAD und GBC Research sieht ein Kurspotenzial bis 13,12 CAD. Zuletzt wechselten bei rund 3,30 CAD die Aktien ihre Besitzer. Der Vorteil von Saturn ist, dass das Unternehmen durch ein Family Office kreditfinanziert ist und somit ohne Banken flexibel wachsen kann. Wie dem Chart zu entnehmen ist, besteht nach der jüngsten Kapitalrunde zu 3,00 CAD enormes Aufholpotenzial zu BP und Shell - und bis zu den Kurszielen der Analysten sowieso.

(Quelle: S&P CapitalIQ Pro)

Gold ist sicherer Hafen

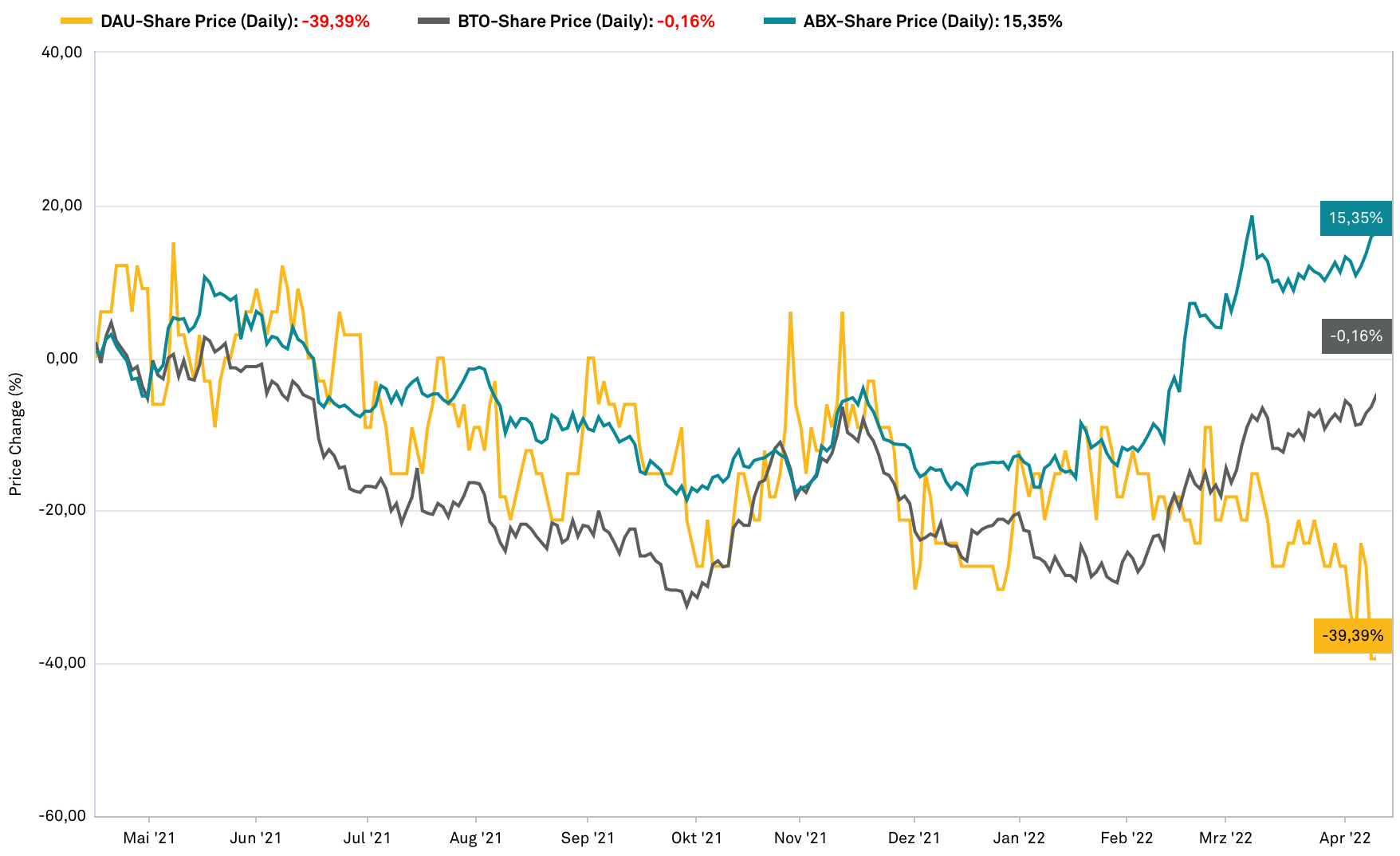

Der Preis für Gold schwankt seit einigen Woche um die Marke von 2.000,00 USD je Feinunze. Produzenten können trotz steigender Energiekosten eine entsprechend hohe Marge einfahren. Dennoch ist die Kursentwicklung der Unternehmen dieser Branche im Verhältnis zum Goldpreis relativ schwach. So konnte Barrick Gold (ABX) auf Jahressicht lediglich um rund 15% zulegen. B2Gold (BTO) notiert fast unverändert auf dem Niveau des Vorjahres.

Investoren, die nach einem Unternehmen im Gold-Sektor suchen, das Potenzial hat, sollten sich Desert Gold Ventures (DAU) genauer anschauen. Der Explorer konnte im Westen von Afrika bereits rund 1,1 Mio. Unzen Gold identifizieren und durch eine jüngste Finanzierungsrunde zu 0,12 CAD rund 1,4 Mio. CAD frische Liquidität für weitere Arbeiten aufnehmen.

Der Börsenwert von Desert Gold Ventures notiert aktuell noch deutlich unter 20 Mio. CAD. Das heißt im Umkehrschluss, dass jede Unze Gold im Boden mit weniger als 20 CAD bewertet ist. Es ist wahrscheinlich nur eine Frage der Zeit, bis der Markt die zweite und dritte Reihe wieder entdeckt und ein Kursanstieg bevorsteht. Anlässlich der Bewertung des Unternehmens mit seinen Goldvorkommen kann auch jederzeit eine Akquisition ein Thema werden.

(Quelle: S&P CapitalIQ Pro)

Gesundheit im Fokus der Menschheit

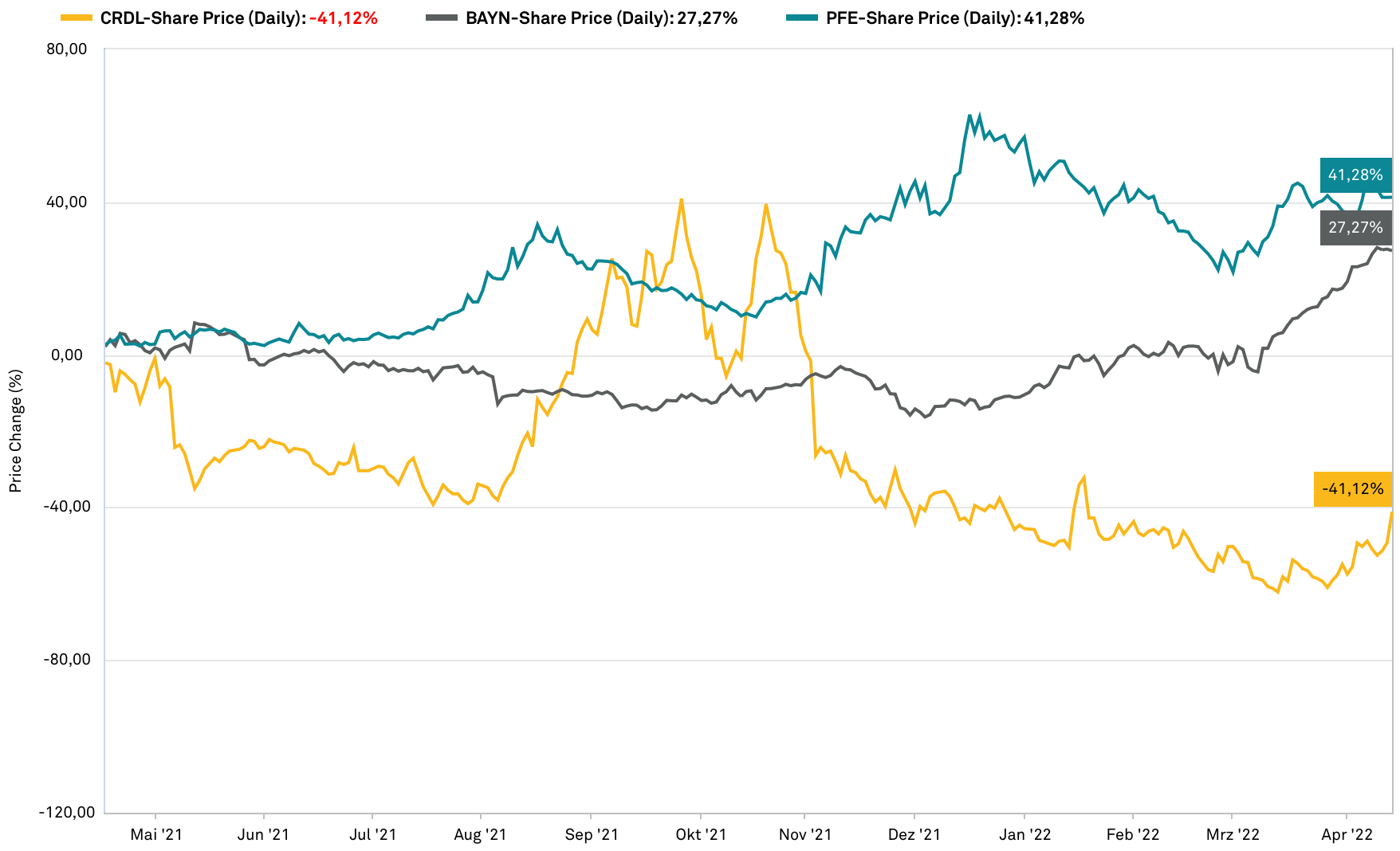

Je kleiner das Unternehmen, desto höher die Volatilität. Die Investoren von Cardiol Therapeutics (CRDL) können davon ein Liedchen singen. Während die Aktionäre von Bayer (BAYN) und Pfizer (PFE) auf Jahressicht auf eine ordentliche zweistellige Rendite schauen können, liegt die Bewertung des Herzexperten Cardiol mit rund 40% im Minus. In den vergangenen Wochen konnte das Unternehmen die Gunst des Kapitalmarktes zurückgewinnen und einen Turnaround starten.

Der Markt für Herzkrankheiten ist groß und durch Covid-19 gewachsen. Das liegt zum einen daran, dass Betroffene während der Lockdown Maßnahmen zu spät oder gar nicht therapiert wurden. Außerdem können Herzprobleme im Zusammenhang mit einer Corona-Infektion oder -Impfung auftreten, die den Bedarf für Therapien erhöhen. Aktuell laufen klinische Studien und ein erfolgreicher Ausgang kann ein entsprechender Kurstreiber sein. Nicht selten kommt es vor, dass erfolgreiche Unternehmen durch eine Übernahme vom Kurszettel verschwinden.

Cardiol Therapeutics hat Blockbuster-Potenzial und mit einem Börsenwert von unter 150 Mio. CAD sowie Kassenbestand per 31.12.2021 von fast 84 Mio. CAD entsprechend hohe Kurschancen.

(Quelle: S&P CapitalIQ Pro)

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf zukunftsbilanzen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.